|

|

|

|

|

|

|

|

|

신용대출 등 가계대출 관리방안 |

|

|

2020.11. 13.

금 융 위 원 회

금 융 감 독 원

|

|

|

|

|

|

|

|

|

Ⅰ. 검토 배경 1

1. 장기적 관점에서의 가계부채 현황 1

2. 최근 가계대출 동향 2

Ⅱ. 대응 방안 3

Ⅲ. 향후 추진일정 5

|

||

|

Ⅰ. 검토 배경 |

|

1. |

|

장기적 관점에서의 가계부채 현황 및 평가 |

|

▣ IMF위기 이후 20년간 경제규모 확대에 맞춰 양적팽창 ▣ 가계부채 증가 과정에서 정책대응 등으로 부채구조 개선 |

□ IMF위기 이후 경제규모 확대 과정에서 가계부채도 양적으로 팽창하며 민간소비 등을 뒷받침

□ 이 과정에서 가계부채 관리정책의 효과로 고정금리 및 분할상환대출 비중 상승 등 가계부채 질적구조는 지속 개선

* 고정금리비중 : (13)15.9% → (19)49.4% / 분할상환비중 : (13)18.7% → (19)52.6%

ㅇ 가계금융부채 대비 가계금융자산*도 2배를 상회하고, 全금융권 연체율**도 안정화되는 등 전반적인 건전성도 양호한 수준 유지

* 가계금융자산/가계금융부채 : (09년말) 2.15 → (20.2Q) 2.16

** 가계대출 연체율(%) : (09년말) 1.74 → (20.6월말) 0.70

|

▣ 다만, 과도한 가계부채는 향후 우리 경제의 리스크로 작용할 우려 |

□ 2000년대 이후 경제성장률을 상회하여 빠르게 증가*하는 가계부채 누적은 향후 우리 경제·금융에 부담이 될 가능성

* 가계부채/가처분소득(%,14년→19년) : (韓) 158.0→190.6 (OECD평균) 128.8→144.2

가계부채/GDP(%,14년→19년) : (韓) 82.9→97.9 (OECD평균) 66.7→65.6

|

< 가계부채와 가처분소득 및 GDP 증가율(%) > |

< 가계부채 및 가계지출 증가율(%) > |

|

|

|

|

⇨ 우리 경제의 안정적인 성장세 유지 및 리스크 관리를 위해 가계부채 증가속도 및 연착륙을 위한 관리는 지속될 필요 |

|

2. |

|

최근 가계대출 동향 |

|

▣ 코로나19 위기대응을 위한 확장적 정책으로 가계대출 증가세 확대 ⇨ 현시점에서 적정수준의 선제적 가계대출 관리 필요 |

□ ‘16년말 이후 가계부채 증가세는 하향 안정화*되었으나, 금년들어 코로나19 대응과정의 확장정책** 효과로 다시 상승추세로 전환

* 가계신용 증가율(%, 한은):(’16.4Q)11.6(’17.4Q)8.1(’18.4Q)5.9(’19.4Q)4.1(’20.1Q)4.6(2Q)5.2

** 한은 금리인하, ‘175조원+@’ 금융지원 프로그램 및 금융규제 유연화 등

ㅇ 특히, 신용대출이 전체 가계대출 증가율을 주도하며 빠르게 확대

|

< 최근 월중 가계대출 증감(조원, 증가율은 전년동기 대비) > |

||||||||||||||

|

|

4월 |

5월 |

6월 |

7월 |

8월 |

9월 |

10월 |

|||||||

|

|

(증가율) |

|

(증가율) |

|

(증가율) |

|

(증가율) |

|

(증가율) |

|

(증가율) |

|

(증가율) |

|

|

주담대 |

4.7 |

(5.8) |

3.6 |

(6.0) |

5.0 |

(6.3) |

4.3 |

(6.6) |

6.3 |

(6.9) |

7.1 |

(7.5) |

7.2 |

(7.8) |

|

신용대출 |

0.6 |

(13.2) |

1.1 |

(12.2) |

3.7 |

(13.3) |

4.2 |

(13.8) |

6.3 |

(15.0) |

3.5 |

(16.2) |

3.9 |

(16.6) |

|

기타대출 (신용대출 外) |

△2.3 |

(0.7) |

△0.8 |

(0.2) |

0.0 |

(△0.1) |

0.9 |

(0.0) |

1.7 |

(0.4) |

0.2 |

(0.6) |

2.0 |

(0.7) |

|

계 |

3.0 |

(5.4) |

3.9 |

(5.2) |

8.7 |

(5.5) |

9.4 |

(5.7) |

14.3 |

(6.2) |

10.9 |

(6.8) |

13.2 |

(7.1) |

|

|

<참고 : 신용대출 증가 원인> |

|

|

|

|

|

|

√ 생활자금 수요 증가, 자산시장 유입 확대 등이 복합작용한 것으로 추정

① (생활자금) 코로나19 위기확산 등에 기인한 생활자금 수요* 증가

* 신용대출 신청시 차주가 제출한 대출용도 중 생계자금의 비중이 약 50% 수준

② (주식시장) 개인투자자들의 참여 확대 및 대형 공모주 청약붐* 수요

* SK바이오팜 3.5조(6.22∼24), 카카오게임즈 7.2조(8.31∼9.2), 빅히트 5.5조(10.5∼6)

③ (주택시장) 주택 거래량 증가* 및 전세금 상승에 따른 자금수요 증가

* 서울 APT 매매 현황(만호):(’20.4월)0.3(5월)0.6(6월)1.6(7월)1.1(8월)0.5(9월)0.3 |

||

|

⇨ 코로나19 극복과정의 서민층 생활자금 수요에 기인한 부채증가는 불가피하나, 신용대출의 부동산시장 유입 가능성은 위험요소

ㅇ 10월중 가계대출 증가율이 7%를 넘어선 만큼, 신용대출 급증이 향후 잠재위험요인으로 작용하지 않도록 현시점에서 대응 필요 |

|

Ⅱ. 대응 방안 |

|

◈ 현재 코로나19 위기대응 과정이 여전히 진행중인 만큼, 서민·소상공인에 대한 적극적 신용공급 기조는 지속 유지

ㅇ 코로나19 위기대응을 위한「민생금융안정 패키지 프로그램(175조원+@)」은 계획대로 집행

◈ 아울러 가계부채가 우리 경제에 부담이 되지 않도록 잠재위험 요인에 대한 선제적 관리 노력을 병행

ㅇ 은행권이 스스로 신용대출 총량을 관리해나가는 등 은행권 자율관리에 기반한 관리노력을 강화하고,

- 차주별 상환능력심사(DSR)를 고액 신용대출까지 확대 적용

ㅇ 향후 코로나19 위기 안정화시 예대율 완화조치 정상화와 함께, DSR 중심의 체계적 가계부채 관리방안을 마련·준비해나갈 계획 |

|

1. |

|

즉시 추진과제 |

|

◇ 단기적으로 최근 급증 추세인 신용대출을 적정 수준에서 관리

ㅇ “은행권 자율관리”와 “상환능력 심사기준 강화” 2-Track 추진 |

은행권의 자율적 신용대출 관리 강화(즉시 시행)

① 은행별 자체 신용대출 취급 관리목표 수립·준수*(매월 점검)

* 신용대출이 급증하기 이전 수준으로 관리될 수 있도록 노력

② 소득 대비 과도한 신용대출*이 취급되지 않도록 관리 강화(상시 점검)

* (예) 연소득 2배를 초과하는 신용대출 등

고액 신용대출 중심의 차주 상환능력 심사강화(제도 정비)

① 은행권의 고위험 대출을 보다 엄격하게 관리하기 위하여 高DSR 대출비중* 관리기준 하향(‘21.1분기말 점검)

* 지난 1년간 분기별 高DSR 대출비중 평균을 감안하여 목표 수준 하향

(방안) 조정전(70%초과/90%초과) : 시중 15/10, 지방 30/25, 특수 25/20

→ 조정후(70%초과/90%초과) : 시중 5/ 3, 지방 15/10, 특수 15/10

② 차주단위 DSR(은행 40%/비은행 60%) 적용대상*을 고소득자의 고액 신용대출까지 확대

* (현행) 투기지역‧투기과열지구 內 시가 9억원 초과 주택을 담보로 주담대 실행시 → (개선) 현행 + 연소득 8천만원 초과 고소득자가 총 신용대출 1억원 초과시

③ 과도한 레버리지를 활용한 자산시장 투자수요를 억제할 수 있도록 고액 신용대출(누적 1억원 초과)의 사후 용도관리 강화*

* 규제 시행 이후 신용대출 총액이 1억원 초과시, 해당 차주가 1년 內 주택을 구입(전체 규제지역 內)하는 경우 해당 신용대출 회수

|

2. |

|

장기 추진과제 |

|

◇ 상환능력 위주 대출심사가 이루어질 수 있도록 DSR 강화를 중심으로 하는 「가계부채 관리 선진화 방안」 마련(내년 1분기)

ㅇ 코로나19 위기가 안정되는 대로 점진적·단계적 시행 추진 |

□ (검토방안①) 차주 상환능력심사제도(DSR)로의 전환

ㅇ 현행 금융기관별 DSR의 차주단위 DSR로의 단계적 전환

ㅇ 현행 주담대 취급시 적용중인 DTI의 DSR로 대체

□ (검토방안②) 현행 포트폴리오 DSR 규제를 선진국 수준으로 강화

ㅇ 업권별 특성을 감안하여 관리기준의 단계적 강화(40%대) 계획 수립

□ (검토방안③) 현재 획일적인 DSR 산정방식을 차주의 실제 상환능력이 반영될 수 있도록 합리화

ㅇ (생애소득주기 고려) 미래 소득창출 가능성이 높은 청년층에 대해 미래예상소득을 추가적으로 감안

ㅇ (소득파악체계 개선) 소득파악이 어려운 차주의 소득을 추정하기 위한 보조지표·대안 등을 적극 개발

□ (검토방안④) 예대율 등 규제 유연화 조치 정상화

|

Ⅲ. 향후 추진일정 |

□ 즉시 추진과제 중 방안은 11.16일 즉시 시행

□ 방안는 약정서 개정 및 전산시스템 정비 등을 거쳐 11.30일 시행*

* 다만, 제도 시행 전이라도 규제 선수요를 차단하기 위해 금융기관들이 자율적으로 차주단위 DSR(고소득자의 고액 신용대출 대상)을 적용․운영하도록 권고할 예정

□ 「가계부채 관리 선진화 방안」 마련을 위한 작업반 구성(‘20.11월중)

|

※ 동 자료에 제시되어 있는 사례 등은 가계대출 관리방안 적용시 발생할 수 있는 일반적 사례를 정리한 것으로 실제 대출한도 등은 개인별, 금융회사별로 상이할 수 있습니다. |

|

|

|

- 가계대출 관리방안 - 주요 Q&A |

|

|

2020.11. 13.

금 융 위 원 회

금 융 감 독 원

|

|

|

|

|

|

|

|

|

[ 자율관리 관련 ]

1. 은행별 신용대출 관리목표의 적정수준은

[ 高DSR 관리기준 강화 관련 ]

1. 현재 금융기관별 高DSR 관리기준은 어떻게 되는지?

2. 은행을 제외한 금융기관의 경우도 高DSR 관리기준을

[ 고소득층의 고액 신용대출 차주단위 DSR 적용 관련 ]

1. 제도 시행 전에 1억원 초과 신용대출을 보유하고 있었던 차주가 해당 신용대출의 만기를 연장하는 경우 차주단위 DSR 적용 대상인지? 4

2. 제도 시행 전에 1억원 초과 신용대출을 보유하고 있었던 차주가 신규로 주담대를 취급하는 경우 차주단위 DSR 적용 대상인지? 5

3. 1억원 초과 신용대출을 보유하고 있었던 차주가 일부 신용대출을 상환함에 따라 총 신용대출이 1억원 이하가 되는 경우 차주단위 DSR 적용 대상인지? 6

4. 기존 신용대출의 대환 목적인 경우에는 규제대상 여부를 판단하는

5. 3백만원 이하 소액 신용대출을 받는 경우에도 차주단위 DSR이 적용되는지? 8

6. 연소득 증빙은 어떻게 하는지? 9

7. 제도 시행 이후 신용대출을 여러번에 나누어 대출받아 1억원을 초과하는 경우 차주단위 DSR 적용대상인지? 9

8. 신용대출 규모는 설정한도가 기준인지, 실제 사용금액이 기준인지? 10

9. 1억원 초과 신용대출 취급시 차주단위 DSR 적용을 받으면 대출가능 금액이 얼마나 줄어드는지? 10

[ 고액 신용대출 용도확인 강화 ]

1. 제도 시행 전에 1억원 초과 신용대출을 보유하고 있었던 차주가 해당 신용대출의 만기를 연장하는 경우 약정을 체결해야 하는지? 11

2. 제도 시행 전에 1억원 이하 신용대출을 보유하고 있었던 차주가 신규로 신용대출을 증액함에 따라 총 신용대출이 1억원을 초과하는 경우 약정을 체결해야 하는지? 11

3. 1억원 초과 신용대출을 보유하여 이미 약정을 체결한 차주가 다시 새로운 신용대출을 취급하는 경우 1년을 도과하였는지 판단하는 시점은 어떻게 되는지? 12

[ 가계부채 관리 선진화 방안 관련 ]

1. 가계부채 관리 선진화 방안의 추진 일정 및 추진 체계는

2. 차주단위 DSR은 언제쯤 전면도입이 가능할 것으로 판단하는지? 14

3. 코로나19 위기대응 과정에서 유연화 조치하였던 규제들은

4. 가계부채 관리 선진화 방안에는 어떤 내용들이 포함되는지? 16

[ 기 타 ]

1. 해당 방안의 구체적인 시행 시기는 언제인지? 17

2. 대책 시행 전 신용대출 선수요에 대한 대응은? 17

3. 금융당국의 관리의지에도 10월 가계대출이 큰 폭으로 증가였는데, 이에 대한 평가는? 18

4. 신용대출에 대한 규제가 강화되는 경우 서민·소상공인 및 전세 세입자 등의 어려움은 더욱 확대되는 것 아닌지? 19

5. 주담대 규제가 강화된 상황에서 신용대출에 대한 규제가 강화되는 경우 서민·소상공인의 내집마련이 더욱 어려워지는 것은 아닌지? 20 |

||

[ 자율관리 관련 ]

|

1. 은행별 신용대출 관리목표의 적정수준은 어느 정도가 되어야 한다고 생각하는지? |

□ 은행별 관리목표는 은행 자체 경영계획, 예년의 평균 대출 성장률 등을 고려하여 자율적으로 설정함

□ 이 과정에서 다음 두가지 요소가 고려되어야 함

ㅇ 최근 고소득 차주 중심의 고액 신용대출 증가 등 과도한 신용대출이 취급되지 않도록 관리될 필요가 있음

ㅇ 아울러, 코로나19 사태로 인한 취약계층의 자금수요 등도 감안하여 서민·소상공인들이 상환능력 범위 내에서 신용대출을 받는 데에는 문제가 없도록 할 필요가 있음

□ 이러한 두가지 측면을 종합 고려하여, 은행권의 신용대출이 적절하게 관리되도록 감독할 계획임

ㅇ 예를 들어 은행이 자체적으로 설정한 한도(통상 연소득의 1.5배)를 초과하여 예외적으로 승인하는 경우, 내부승인 절차 또는 심사기준 강화 등의 보완조치 등이 가능할 것으로 판단함

[ 高DSR 관리기준 강화 관련 ]

|

1. 현재 금융기관별 高DSR 관리기준은 어떻게 되는지? |

□ 금융당국은 ‘18.10월* 및 ’19.5월** 발표된 DSR 관리지표 도입방안에 따라 금융기관별 DSR을 관리하고 있음

* DSR 관리지표 도입방안 및 RTI제도 운영개선방안(‘18.10월)

** 제2금융권 DSR 관리지표 도입방안(‘19.5월)

ㅇ 이중 금융기관별 高DSR 관리기준은 금융업권별 특성 등을 감안하여 차별화된 기준이 적용되고 있으며,

ㅇ 현재 시중은행의 경우 DSR 70% 초과대출 비중은 15% 이내, 90% 초과대출 비중을 10% 이내로 관리하여야 함

|

< 현행 DSR 관리기준 > |

||||||

|

|

시중/특수/지방은행 |

카드사 |

보험 |

저축은행 |

캐피탈사 |

상호금융 |

|

➊평균DSR 기준(‘21년말) |

40/80/80% |

60% |

70% |

90% |

90% |

160% |

|

➋DSR70% 초과대출 비중 |

15/25/30% |

25% |

25% |

40% |

45% |

50% |

|

➌DSR90% 초과대출 비중 |

10/20/25% |

15% |

20% |

30% |

30% |

45% |

※ 상호금융은 ’21년 이후 4년간 매년 평균 DSR 20%p, 高DSR 5%p씩 단계적으로 감축 예정

□ 최근까지 금융회사들은 同 기준을 충족하고 있는 것으로 파악됨

ㅇ 다만, 금번 대책으로 은행권의 高DSR 관리기준을 강화할 경우,

ㅇ 그간 소득 대비 과다한 대출을 받아 온 차주들의 대출 증가세가 억제되고, 건전성 개선에도 기여할 수 있을 것으로 기대됨

□ 금번에 강화된 관리기준은 ‘21.3월말까지 준수토록 지도할 계획임

|

2. 은행을 제외한 금융기관의 경우도 高DSR 관리기준을 강화하여야 하는 것은 아닌지? |

□ 高DSR 관리기준 강화는 가계대출 취급비중이 큰 은행권부터 우선 시행함

□ 아울러 향후 마련하게 될「가계부채 관리 선진화 방안」에서 제2금융권에 대한 高DSR 관리기준 강화 방안 및 이행계획도 적극 검토·포함시킬 계획임

※ 최초 DSR 제도 도입시에도 은행권부터 우선 시행(ʹ18.10월)하고 이후 순차적으로 제2금융권으로 확대(ʹ19.6월)한바 있음

[ 고소득층의 고액 신용대출 차주단위 DSR 적용 관련 ]

|

1. 제도 시행 전에 1억원 초과 신용대출을 보유하고 있었던 차주가 해당 신용대출의 만기를 연장하는 경우 차주단위 DSR 적용 대상인지? |

□ 금번 대책에 따라 차주단위 DSR이 적용되는 차주는

① 제도 시행 이후 신규로 1억원을 초과하는 신용대출을 받거나,

② 신용대출을 추가로 받아 1억원을 초과하게 된 차주에 한정됨

③ 아울러 위 조건에 해당하는 차주가 이후 다른 대출을 취급*하는 경우에도 적용됨

* 다만, DSR 적용이 제외되는 서민금융상품·전세자금대출·주택연금 등을 취급하는 경우에는 차주단위 DSR 적용제외

□ 따라서 제도 시행 전에 1억원을 초과하는 신용대출을 보유하고 있던 차주가 기존 신용대출의 기한을 연장하는 경우와 금리 또는 만기 조건만 변경되는 재약정 등은 적용되지 않음

|

2. 제도 시행 전에 1억원 초과 신용대출을 보유하고 있었던 차주가 신규로 주담대를 취급하는 경우 차주단위 DSR 적용 대상인지? |

□ 금번 대책에 따라 차주단위 DSR이 적용되는 차주는

① 제도 시행 이후 신규로 1억원을 초과하는 신용대출을 받거나,

② 신용대출을 추가로 받아 1억원을 초과하게 된 차주에 한정됨

③ 아울러 위 조건에 해당하는 차주가 이후 다른 대출을 취급*하는 경우에도 적용됨

* 다만, DSR 적용이 제외되는 서민금융상품·전세자금대출·주택연금 등을 취급하는 경우에는 차주단위 DSR 적용제외

□ 따라서 제도 시행 전에 1억원을 초과하는 신용대출을 보유하고 있었던 차주의 경우 차주단위 DSR 적용대상이 아니므로, 신규로 주담대 취급시에도 차주단위 DSR이 적용되지 않음*

* 12.16대책 당시에도 제도 시행 전에 투기지역·투기과열지구 소재 고가주택에 대하여 주택담보대출을 받은 경우에는 차주단위 DSR을 적용하지 않음

|

3. 1억원 초과 신용대출을 보유하고 있었던 차주가 일부 신용대출을 상환함에 따라 총 신용대출이 1억원 이하가 되는 경우 차주단위 DSR 적용 대상인지? |

□ 총 신용대출이 1억원 이하가 되는 경우 차주단위 DSR이 적용되지 않음

|

※ 예시 사례

√ 제도 시행 전 8천만원의 신용대출을 보유하고 있었던 A(연소득 8천만원 이상)가 제도 시행 이후 3천만원의 신용대출을 추가로 실행한 경우

ㅇ(사례①) 이후 추가 신용대출 2천만원을 상환하여 총 신용대출 규모가 1억원 이하가 된 경우, 차주단위 DSR을 적용하게 된 신용대출 1억원 초과 기준을 더 이상 충족하지 않기 때문에 차주단위 DSR이 적용되지 않음

ㅇ(사례②) 이후 추가 신용대출 3천만원을 모두 상환하여 총 신용대출 규모가 1억원 이하가 된 경우, 차주단위 DSR을 적용하게 된 신용대출 1억원 초과 기준을 더 이상 충족하지 않기 때문에 차주단위 DSR이 적용되지 않음 |

|

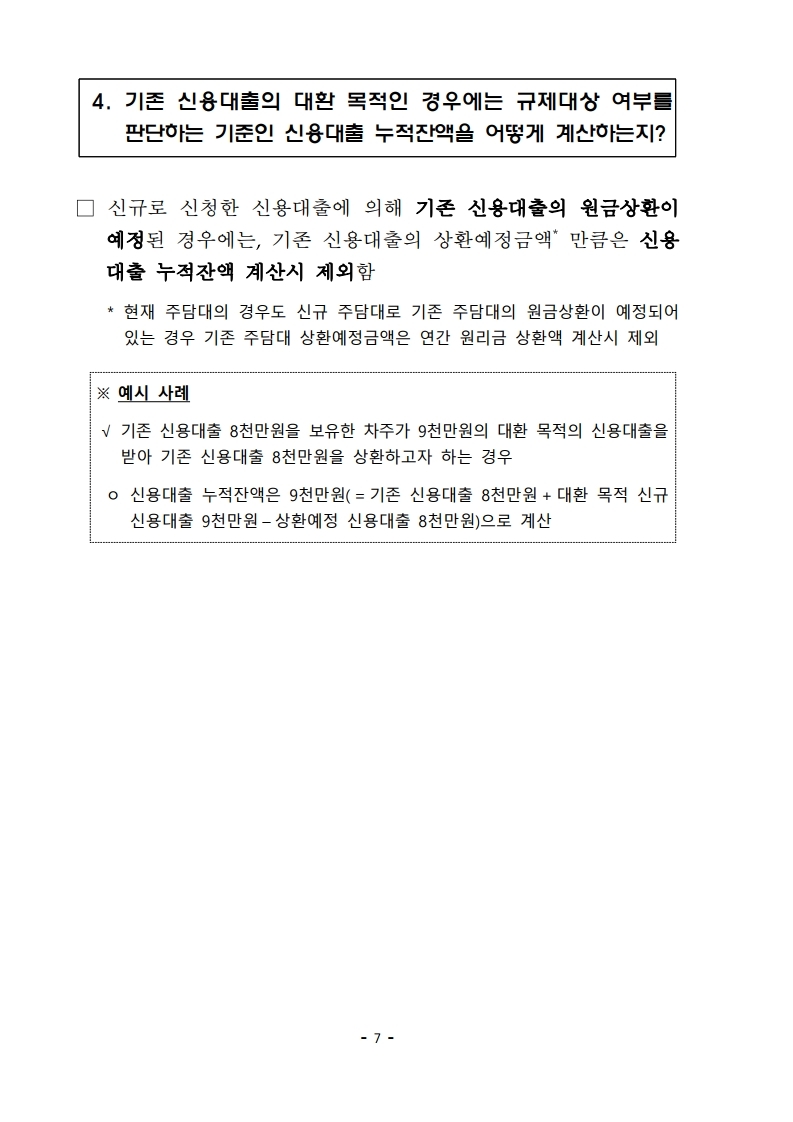

4. 기존 신용대출의 대환 목적인 경우에는 규제대상 여부를 판단하는 기준인 신용대출 누적잔액을 어떻게 계산하는지? |

□ 신규로 신청한 신용대출에 의해 기존 신용대출의 원금상환이 예정된 경우에는, 기존 신용대출의 상환예정금액* 만큼은 신용대출 누적잔액 계산시 제외함

* 현재 주담대의 경우도 신규 주담대로 기존 주담대의 원금상환이 예정되어 있는 경우 기존 주담대 상환예정금액은 연간 원리금 상환액 계산시 제외

|

※ 예시 사례

√ 기존 신용대출 8천만원을 보유한 차주가 9천만원의 대환 목적의 신용대출을 받아 기존 신용대출 8천만원을 상환하고자 하는 경우

ㅇ 신용대출 누적잔액은 9천만원(=기존 신용대출 8천만원+대환 목적 신규 신용대출 9천만원–상환예정 신용대출 8천만원)으로 계산 |

|

5. 3백만원 이하 소액 신용대출을 받는 경우에도 차주단위 DSR이 적용되는지? |

□ 3백만원 이하 소액 신용대출은 차주단위 DSR 적용대상이 아님

ㅇ 이 외에도 현행 차주단위 DSR 적용대상에서 제외되는 일부 대출*은 금번 규제 대상에서 제외

|

※ 차주단위 DSR 적용대상 제외 대출(12.16 행정지도, 규정개정 중)

① 분양주택에 대한 중도금대출

② 재건축‧재개발 주택에 대한 이주비 대출, 추가분담금에 대한 중도금대출

③ 분양오피스텔에 대한 중도금대출 등

④ 서민금융상품

⑤ 3백만원 이하 소액 신용대출

⑥ 전세자금대출(전세보증금담보대출은 제외)

⑦ 주택연금(역모기지론)

⑧ 정책적 목적에 따라 정부, 공공기관, 지방자치단체 등과 이차보전 등 협약을 체결하여 취급하는 대출

⑨ 자연재해 지역에 대한 지원 등 정부정책 등에 따라 긴급하게 취급하는 대출

⑩ 보험약관대출

⑪ 상용차 금융

⑫ 예적금담보대출

⑬ 할부‧리스 및 현금서비스‧카드론 |

|

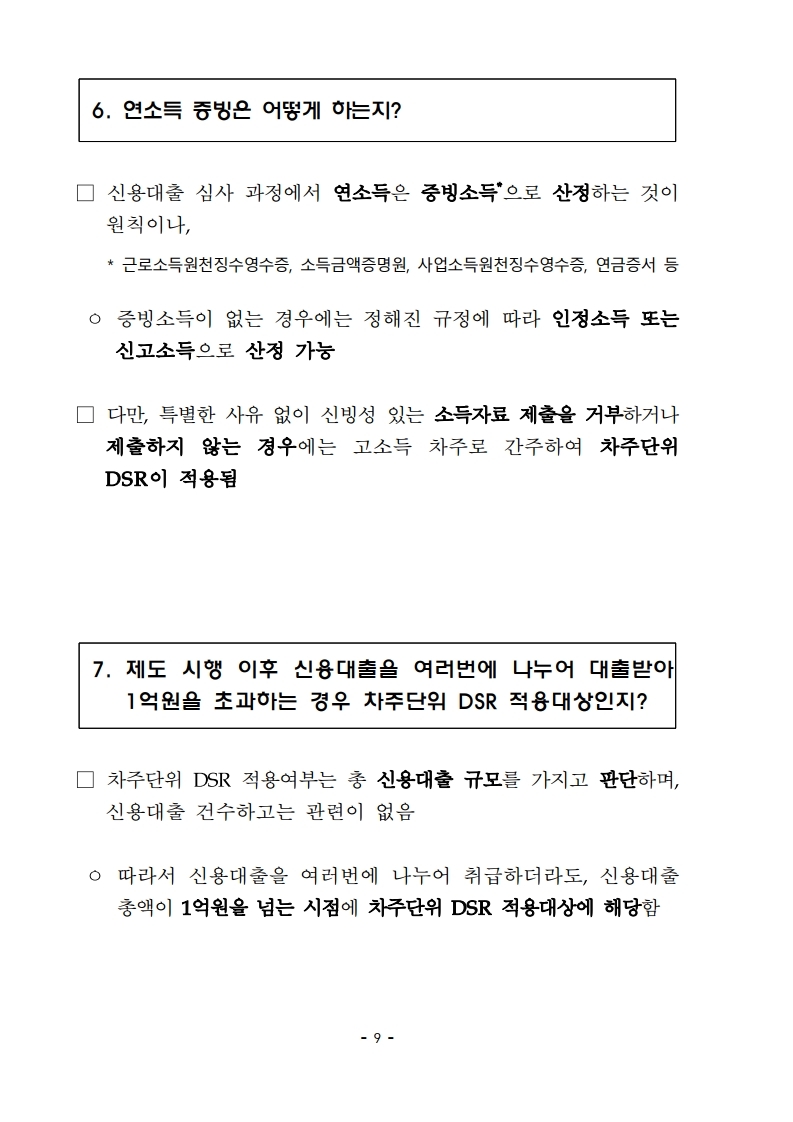

6. 연소득 증빙은 어떻게 하는지? |

□ 신용대출 심사 과정에서 연소득은 증빙소득*으로 산정하는 것이 원칙이나,

* 근로소득원천징수영수증, 소득금액증명원, 사업소득원천징수영수증, 연금증서 등

ㅇ 증빙소득이 없는 경우에는 정해진 규정에 따라 인정소득 또는 신고소득으로 산정 가능

□ 다만, 특별한 사유 없이 신빙성 있는 소득자료 제출을 거부하거나 제출하지 않는 경우에는 고소득 차주로 간주하여 차주단위 DSR이 적용됨

|

7. 제도 시행 이후 신용대출을 여러번에 나누어 대출받아 1억원을 초과하는 경우 차주단위 DSR 적용대상인지? |

□ 차주단위 DSR 적용여부는 총 신용대출 규모를 가지고 판단하며, 신용대출 건수하고는 관련이 없음

ㅇ 따라서 신용대출을 여러번에 나누어 취급하더라도, 신용대출 총액이 1억원을 넘는 시점에 차주단위 DSR 적용대상에 해당함

|

8. 신용대출 규모는 설정한도가 기준인지, 실제 사용금액이 기준인지? |

□ 한도대출의 경우에는 실제로 사용한 금액이 아니라 금융기관과 약정 당시 설정한 한도금액을 대출총액으로 간주*함

* 현행 DSR 산출시 부채산정방식 기준을 준용

|

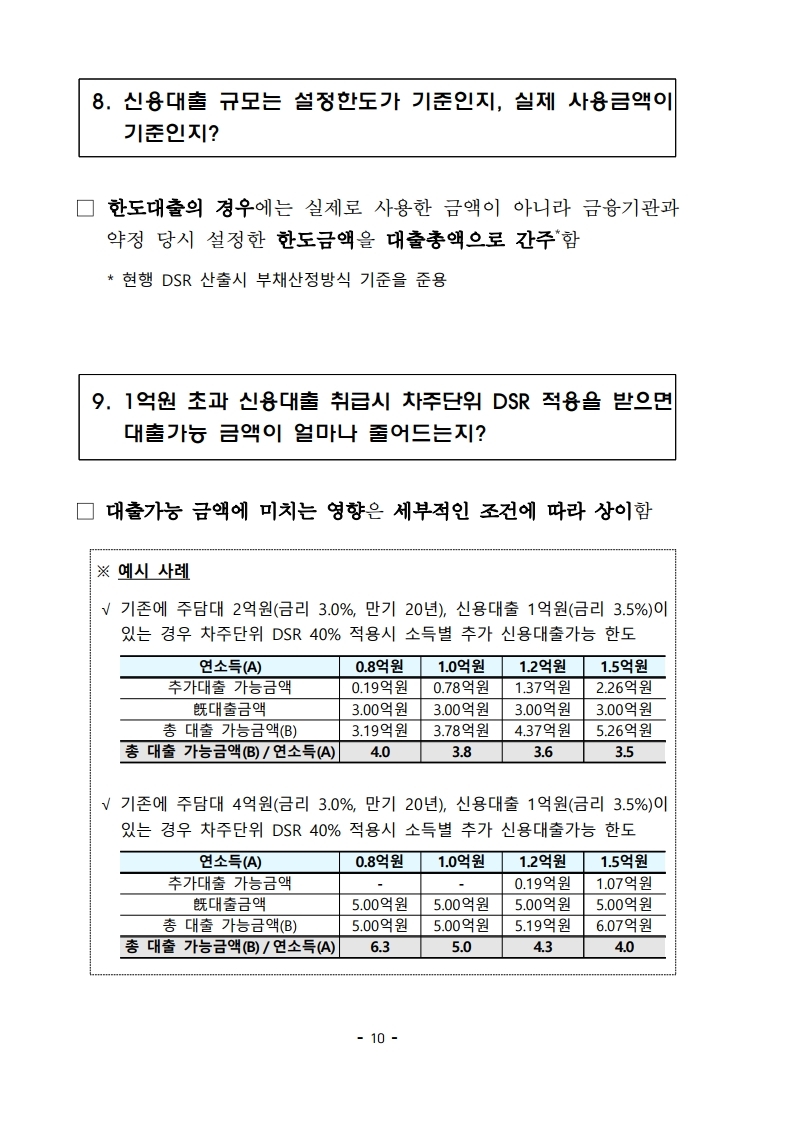

9. 1억원 초과 신용대출 취급시 차주단위 DSR 적용을 받으면 대출가능 금액이 얼마나 줄어드는지? |

□ 대출가능 금액에 미치는 영향은 세부적인 조건에 따라 상이함

|

※ 예시 사례

√ 기존에 주담대 2억원(금리 3.0%, 만기 20년), 신용대출 1억원(금리 3.5%)이 있는 경우 차주단위 DSR 40% 적용시 소득별 추가 신용대출가능 한도

√ 기존에 주담대 4억원(금리 3.0%, 만기 20년), 신용대출 1억원(금리 3.5%)이 있는 경우 차주단위 DSR 40% 적용시 소득별 추가 신용대출가능 한도 |

[ 고액 신용대출 용도확인 강화 ]

|

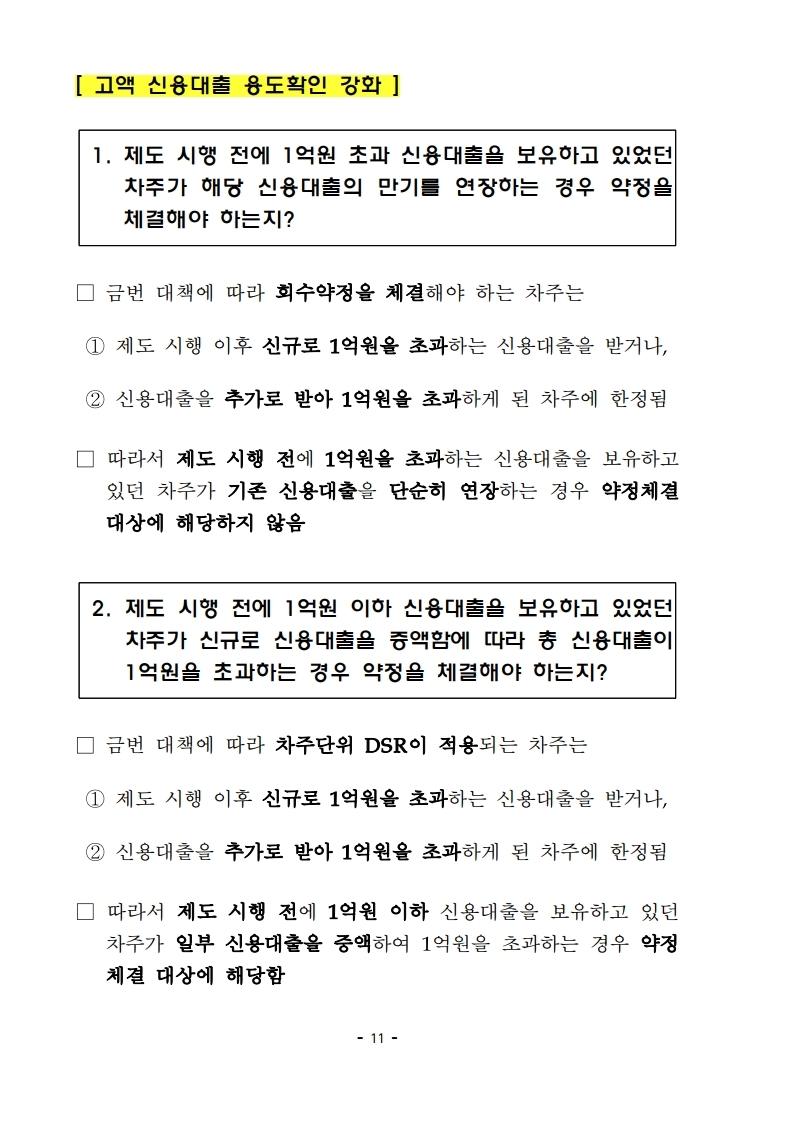

1. 제도 시행 전에 1억원 초과 신용대출을 보유하고 있었던 차주가 해당 신용대출의 만기를 연장하는 경우 약정을 체결해야 하는지? |

□ 금번 대책에 따라 회수약정을 체결해야 하는 차주는

① 제도 시행 이후 신규로 1억원을 초과하는 신용대출을 받거나,

② 신용대출을 추가로 받아 1억원을 초과하게 된 차주에 한정됨

□ 따라서 제도 시행 전에 1억원을 초과하는 신용대출을 보유하고 있던 차주가 기존 신용대출을 단순히 연장하는 경우 약정체결 대상에 해당하지 않음

|

2. 제도 시행 전에 1억원 이하 신용대출을 보유하고 있었던 차주가 신규로 신용대출을 증액함에 따라 총 신용대출이 1억원을 초과하는 경우 약정을 체결해야 하는지? |

□ 금번 대책에 따라 차주단위 DSR이 적용되는 차주는

① 제도 시행 이후 신규로 1억원을 초과하는 신용대출을 받거나,

② 신용대출을 추가로 받아 1억원을 초과하게 된 차주에 한정됨

□ 따라서 제도 시행 전에 1억원 이하 신용대출을 보유하고 있던 차주가 일부 신용대출을 증액하여 1억원을 초과하는 경우 약정체결 대상에 해당함

|

3. 1억원 초과 신용대출을 보유하여 이미 약정을 체결한 차주가 다시 새로운 신용대출을 취급하는 경우 1년을 도과하였는지 판단하는 시점은 어떻게 되는지? |

□ 약정이 체결되는 경우 1년을 판단하는 기준은 각 약정 체결 시점을 기준으로 개별적으로 판단하여야 함

|

※ 예시 사례

√ a은행과 b은행에 각각 4천만원의 신용대출을 보유하고 있었던 A가 c은행에서 새로 3천만원의 신용대출을 추가로 실행하면서 약정을 체결한 후, 2달뒤 d은행에서 2천만원의 신용대출을 추가 실행하면서 약정을 체결한 경우

ㅇ (사례①) c은행에서 신용대출을 실행한 후 2개월~1년 사이에 규제지역에 있는 주택을 구입하는 경우 약정이 체결된 c은행과 d은행의 신용대출이 모두 회수대상에 해당

ㅇ (사례②) c은행에서 신용대출을 실행한 후 1년 1개월이 지나 규제지역에 있는 주택을 구입하는 경우 c은행의 신용대출은 회수대상에 해당하지 않지만, d은행의 신용대출은 회수대상에 해당 |

[ 가계부채 관리 선진화 방안 관련 ]

|

1. 가계부채 관리 선진화 방안의 추진 일정 및 추진 체계는 어떻게 되는지? |

□「가계부채 관리 선진화 방안」의 구체적인 세부과제 및 이행계획 등은 내년 1분기 중 마련할 계획임

ㅇ 다만, 방안의 추진시기는 코로나19 상황 등을 감안하여 결정될 예정으로, 現 시점에서 구체적인 시기를 확언하기 어려움

□ 방안마련을 위하여 금융위·금감원 등 관계기관 합동으로 11월부터 관련 작업반*을 구성·운영할 계획임

* 작업반 구성 : 금융위 금융정책국장(반장), 금감원 은행감독국장,

금융위 금융정책과장·가계금융과장, 기재부 자금시장과장 등

|

2. 차주단위 DSR은 언제쯤 전면도입이 가능할 것으로 판단하는지? |

□ 차주상환능력 중심의 심사관행을 정착하기 위하여 차주단위 DSR로의 단계적 전환이 필요함

ㅇ 이를 위한 세부과제 및 이행계획 등은「가계부채 관리 선진화 방안」을 통해 구체화할 계획이며,

ㅇ 우리 경제 및 금융권의 수용 가능성 등을 종합적으로 감안하여 점진적·단계적인 도입 일정 및 속도 등을 제시할 것임

□ 다만, 해당 방안은 코로나19 안정화 이후 시행될 예정인 만큼, 차주단위 DSR이 언제쯤 전면도입 될 수 있을지 단정적으로 이야기할 수 없음

ㅇ 실제 선진화 방안이 시행되더라도 금융회사의 규제 준수상황, 국내 금융·경기상황 등을 종합적으로 고려하여 결정될 것임

|

3. 코로나19 위기대응 과정에서 유연화 조치하였던 규제들은 기존 수준으로 일률적으로 정상화되는 것인지? |

□ 금융당국은 금융권의 실물경제 지원역량 확충, 코로나19 피해 중소기업·소상공인 상환부담 경감 등을 위하여,

ㅇ 자본·유동성·영업규제 등을 한시적으로 유연*하게 적용 중

➊(자본규제) 기업대출에 대한 증권사 순자본비율[(영업용순자본-총위험액)/필요자본] 완화 (~’20년말) 등

➋(유동성규제) 은행 예대율(원화 대출금 / 원화 예수금) 완화(100%→105%)(~’21.6월말) 등

➌ (영업규제 등) 금융회사 임직원에 대한 면책 강화, 만기연장 대출 건전성 분류 유지 등

□ 코로나19 안정화를 전제로 유연화 조치를 하였던 규제들을 점진적으로 정상화를 추진하되, 그 수준 및 속도 등은 다양한 요소들을 감안하여 종합적으로 판단할 계획임

* 정상화 과정에서 금융권에 충분한 적응기간을 부여할 예정

|

4. 가계부채 관리 선진화 방안에는 어떤 내용들이 포함되는지? |

□ 작업반을 통해 다양한 방안들을 검토하고, 최종방안을 마련할 계획임

|

※ 「가계부채 관리 선진화 방안」 검토가능 과제

□ (검토방안①) 차주 상환능력심사제도(DSR)로의 전환

ㅇ 현행 금융기관별 DSR의 차주단위 DSR로의 단계적 전환

ㅇ 현행 주담대 취급시 적용중인 DTI의 DSR로 대체

□ (검토방안②) 현행 포트폴리오 DSR 규제를 선진국 수준으로 강화

ㅇ 업권별 특성을 감안하여 관리기준의 단계적 강화(40%대) 계획 수립

□ (검토방안③) 현재 획일적인 DSR 산정방식을 차주의 실제 상환능력이 반영될 수 있도록 합리화

ㅇ (생애소득주기 고려) 미래 소득창출 가능성이 높은 청년층에 대해 미래예상소득을 추가적으로 감안

ㅇ (원금상환 소요만기 차등화) DSR 계산시 적용만기를 소득대비 대출규모·용도 등에 따라 차등 적용

ㅇ (보조지표 도입) 금리상승을 감안한 스트레스 DSR 등

ㅇ (소득파악체계 개선) 소득파악이 어려운 차주의 소득을 추정하기 위한 보조지표·대안 등을 적극 개발 |

[ 기 타 ]

|

1. 해당 방안의 구체적인 시행 시기는 언제인지? |

□ 은행권 자율관리 강화는 11.16일부터 바로 시행할 예정임

□ 상환능력 심사기준 강화 중 高DSR 대출비중 준수 여부는 내년 1분기말 기준으로 점검할 계획이며,

□ 여타 상환능력 심사기준 강화 방안은 약정서 개정 및 전산시스템 정비 등을 거쳐 11.30일부터 시행할 계획임

ㅇ 새로운 제도가 차질 없이 시행될 수 있도록 금융기관들의 준비를 지원하고, 세부사항들을 안내하겠음

□「가계부채 관리 선진화 방안」의 구체적인 세부과제 및 이행계획 등은 내년 1분기까지 마련할 계획이며, 이를 위해 11월 중 관련 작업반을 구성·운영할 예정임

|

2. 대책 시행 전 신용대출 선수요에 대한 대응은? |

□ 대안의 경우 금융회사에 약정서 개정 및 전산시스템 정비 등과 관련하여 충분한 준비시간을 부여하기 위해 약 2주간의 유예기간을 부여한 후 시행

□다만, 규제 선수요가 발생하지 않도록 제도 시행 전이라도

ㅇ 금융기관들이 자율적으로 차주단위 DSR을 적용·운영할 수 있도록 협조를 구하고, 지원할 것임

|

3. 금융당국의 관리의지에도 10월 가계대출이 큰 폭으로 증가였는데, 이에 대한 평가는? |

□ ‘20.10월중 全금융권 가계대출은 계절적 요인*으로 인해 9월 대비 증가폭이 확대되었음(9월중 11.0조원 → 10월중 13.2조원)

* 9월은 추석상여금으로 가계부채 증가액 감소, 10월은 추석연휴 카드결제수요·이사철 자금수요 등으로 가계대출 증가액이 확대

ㅇ 다만, 계절적 요인을 감안할 때 예년과 유사한 흐름(통상 10월은 9월 대비 증가세 확대)으로 판단되며,

* 9월/10월 가계대출 증가액(조원) : (’17)6.1/10.0 (’18)4.4/10.4 (’19)3.2/8.3 (’20)11.0/13.2

ㅇ 신용대출*의 경우 지난 8월의 급증세(+6.3조원)는 어느 정도 완화되는 모습임

* 신용대출 증가액(조원) : (‘20.9월) 6.3 (9월) 3.6 (10월) 3.9

□ 한편, 통상 4분기는 가계대출 증가폭이 확대*되는 시기인 만큼, 가계부채 증가 추이를 면밀히 모니터링하겠음

* 과거 10년간(‘10~’19년) 분기별 가계대출 증가액(조원, 한은)

: [1분기] 10.2, [2분기] 19.1, [3분기] 19.7, [4분기] 26.1조원

|

< ‘15~’20년 각 월별 평균 가계대출 증가액 > |

|

⇒ 연중 10월에 최대폭 증가 |

|

4. 신용대출에 대한 규제가 강화되는 경우 서민·소상공인 및 전세 세입자 등의 어려움은 더욱 확대되는 것 아닌지? |

□ 금번 대책은 코로나19 위기대응 과정에서 서민·소상공인에 대한 적극적인 신용공급 기조는 지속 유지하면서,

ㅇ 단기적으로 신용대출 급증세 완화를 위해 은행권의 자체적인 신용대출 관리 노력을 강화하고,

- 서민‧소상공인의 자금수요에 영향을 주지 않는 범위 내에서,금융기관의 차주 상환능력 심사의 범위와 기준을 좀 더 넓혀나가는 것임

ㅇ 나아가 중장기적으로 상환능력 위주의 대출심사 관행이 보다 공고히 정착될 수 있는 방안을 마련하는 것임

□ 아울러 전세자금의 경우 차주단위 DSR 규제가 적용되지 않는* 만큼, 금번 대책으로 전세자금 마련이 특별히 어려워지는 상황은 발생하지 않을 것으로 판단함

* 서민금융상품·전세자금대출·주택연금 등을 취급하는 경우에는 차주단위 DSR 적용제외

|

5. 주담대 규제가 강화된 상황에서 신용대출에 대한 규제가 강화되는 경우 서민·소상공인의 내집마련이 더욱 어려워지는 것은 아닌지? |

□ 정부의 일관적인 가계부채 관리정책이 장기적으로 부동산 시장 안정에 기여할 것으로 기대함

ㅇ 금번 대책으로 일부 신용대출이 자산시장으로 유입되는 것을 차단하는 효과가 기대되며, 이에 따라 서민·소상공인의 주거안정에도 긍정적인 영향을 미칠 수 있을 것이라고 판단함

□ 아울러 청년층·신혼부부·무주택자 등 실수요자들의 불편함을 최소화하기 위하여 다양한 보완방안*도 병행 운영하고 있음

* 청년, 신혼부부, 무주택자 등 지원방안

① 규제지역내 서민 실수요자에 대한 LTV·DTI 10%p 완화

(투기지역‧투기과열지구 LTV‧DTI 40%→50%, 조정대상지역 LTV‧DTI 50%→60%)

② LTV 최대 70%까지 가능한 정책모기지(보금자리론, 디딤돌대출) 공급

③ 신혼부부에 대한 보금자리론 요건 완화(소득기준 7,000만원→8,500만원)

ㅇ 향후에도 실수요자들이 주택구입 필요 자금을 조달하는데 어려움이 없도록 세심하게 신경쓰도록 하겠음

|

참 고 |

|

DSR 개요 및 도입경과 |

□ (개념) DSR(Debt Service Ratio, 총부채원리금상환비율)은 차주가 대출을 상환할 수 있는 소득능력을 갖추었는지 여부를 판단하는 기준

* Debt Service Ratio = 모든 가계대출 원리금상환액 / 연간소득

□ (도입경과) 「가계부채 종합대책(‘17.10월)」에서 DSR 도입계획 발표

ㅇ 금융기관별 관리지표 도입 : 은행 ‘18.10월, 제2금융권 ’19.6월

ㅇ 차주단위 DSR 도입 : 투기지역‧투기과열지구 9억 초과 주택 담보로 주담대 실행시 적용(‘19.12월~, 부동산시장 안정화 방안)

□ (규제내용) ①금융회사별 평균 DSR, 高DSR 대출 비중이 일정수준을 초과하지 않도록 관리, ③차주단위 DSR 적용

① 금융회사별 평균 DSR 및 高DSR 초과대출 관리기준

|

< 현행 DSR 관리기준 > |

||||||

|

|

시중/특수/지방은행 |

카드사 |

보험 |

저축은행 |

캐피탈사 |

상호금융 |

|

➊평균DSR 기준(‘21년말) |

40/80/80% |

60% |

70% |

90% |

90% |

160% |

|

➋DSR70% 초과대출 비중 |

15/25/30% |

25% |

25% |

40% |

45% |

50% |

|

➌DSR90% 초과대출 비중 |

10/20/25% |

15% |

20% |

30% |

30% |

45% |

※ 상호금융은 ’21년 이후 4년간 매년 평균 DSR 20%p, 高DSR 5%p씩 단계적으로 감축 예정

② 차주별 DSR 적용기준

- 투기지역‧투기과열지구 9억 초과 주택을 담보로 주담대 실행시 차주단위 DSR(은행 40%, 비은행 60%) 적용

|

※ DSR 산정시 원리금상환액에 포함되는 가계대출 범위

‣ 포함 : 주택담보대출, 비주택담보대출, 신용대출,

‣ 불포함 : 서민금융상품, 3백만원 이하 소액신용대출‧유가증권담보대출 등, |

출처 금융위원회

'생활정보' 카테고리의 다른 글

| 건물 외장재 마감재 알아보기 (0) | 2021.01.06 |

|---|---|

| 공무원 연봉제도 (0) | 2021.01.06 |

| 카드 포인트 현금화 통합조회 계좌이체 서비스 (0) | 2021.01.05 |

| [서울시 공무원 신용대출]쏠편한 서울메이트 대출 (0) | 2020.12.08 |

| 전국 음식물쓰레기 납부필증 가격(주택용) (0) | 2020.11.11 |

| 전국 음식물쓰레기 납부필증 가격(사업장용) (0) | 2020.11.11 |

| 2020년 입동(立冬) (0) | 2020.11.06 |

| 서울시 공공예약 테니스장 현황 (0) | 2020.11.06 |

댓글